- Yüksek bir TIE oranı, şirketin faiz ödemelerini karşılamak için önemli bir işletme gelirine sahip olduğunu gösterir.

- Düşük bir faiz karşılama oranı, firmanın ödeme gücü ve finansal riski hakkında endişe yaratabilir.

- Bu oran gelir tablosunda yer alır ve bir şirketin toplam faiz yükümlülüklerini EBIT kullanarak kaç kez ödeyebileceğine dair içgörü sağlar.

- Bloomberg’in 2024 raporuna göre, TIE oranı 4’ün üzerinde olan şirketlerin %78’i, oranı 2’nin altında olan akranlarına göre daha iyi kredi koşullarına erişim sağladı.

Zaman Oranı Nedir? Zaman Faiz Kazanma Oranını Anlamak

Bir şirketin ödeme gücünü değerlendirmek için zaman oranını anlamak çok önemlidir. Özellikle, bu, bir şirketin faiz giderini faiz ve vergi öncesi kazançları (EBIT) kullanarak ne kadar kolay karşılayabileceğini ölçen bir finansal metrik olan Faiz Kazanma Zamanı (TIE) oranını ifade eder. Genellikle faiz karşılama oranı olarak adlandırılan TIE oranı, bir firmanın borç yükümlülüklerini yönetme yeteneğinin değerli bir göstergesi olarak hizmet eder. Yüksek bir TIE oranı, yatırımcılara ve alacaklılara şirketin faizlerini kolaylıkla ödeyebileceğini, dolayısıyla güçlü bir finansal sağlığa sahip olduğunu gösterir.

Article navigation

- Faiz Karşılama Oranının Temel Özellikleri

- Faiz Karşılama Oranı Formülü

- Faiz Karşılama Oranının Bileşenleri

- Faiz Karşılama Oranının Önemi

- TIE Oranını Yorumlama

- TIE Oranının Gerçek Dünya Uygulamaları

- TIE Oranının Sınırlamaları

- Pocket Option: Güvenle Ticaret Yapın

- Pocket Option ile Daha Fazlasını Öğrenin

- Terimler Sözlüğü

- Son Düşünceler

“Bugünün dalgalı piyasalarında, TIE oranı gibi ödeme gücü göstergeleri sadece metrikler değil, hayatta kalma araçlarıdır,” diyor Moody’s Kıdemli Analisti Sarah Lin.

Faiz Karşılama Oranının Temel Özellikleri

Faiz Karşılama Oranı Formülü

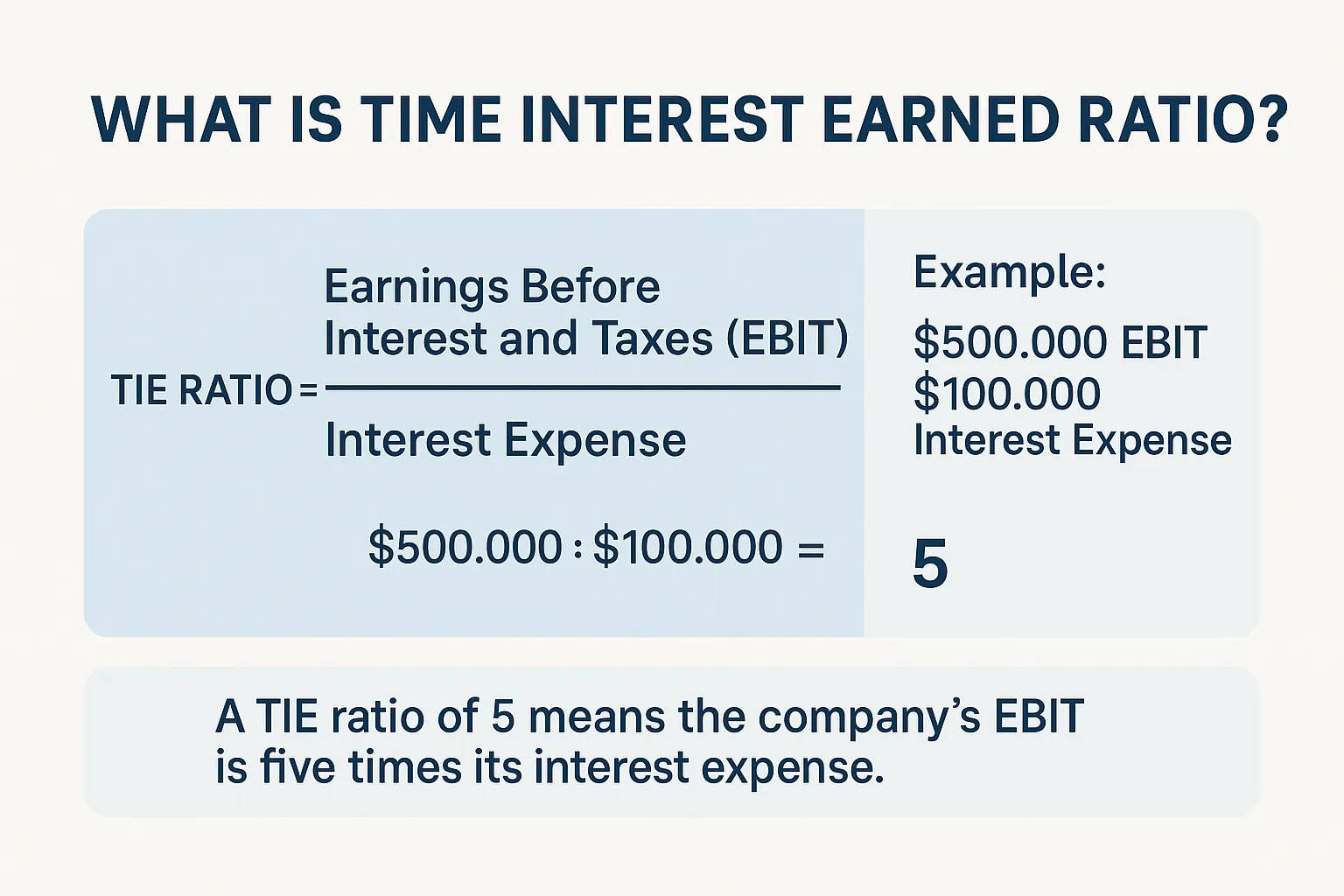

Faiz karşılama oranı formülü basittir:

EBIT / Toplam Faiz Gideri

Burada:

- EBIT (Faiz ve Vergi Öncesi Kar) = İşletme geliri

- Toplam Faiz Gideri = Dönem içinde ödenecek faiz ödemeleri

Örnek Hesaplama:

Bir şirketi ele alalım:

- EBIT = $500,000

- Toplam Faiz = $100,000

O zaman, TIE Oranı = 500,000 / 100,000 = 5

Bu, şirketin faiz giderlerini beş kez karşılayabileceğini, yani sağlam bir finansal istikrarı olduğunu gösterir.

Uzman Görüşü: “Küçük ölçekli şirketleri analiz ederken, TIE oranı 2’nin altında olan bir durum, olağanüstü büyüme beklentileriyle dengelenmedikçe anlaşmayı bozabilir,” diyor BNY Mellon’dan CFA Kevin Dalton.

Faiz Karşılama Oranının Bileşenleri

| Bileşen | Açıklama |

|---|---|

| EBIT | Vergi ve faiz giderlerinden önceki gelir |

| Toplam Faiz Gideri | Mevcut borç üzerindeki yıllık faiz ödemesi |

Her bir bileşeni anlamak, faiz karşılama oranının ne anlama geldiğini ve şirketin yükümlülüklerini verimli bir şekilde ödeyip ödeyemeyeceğini yorumlamak için hayati önem taşır.

Faiz Karşılama Oranının Önemi

TIE oranı sadece başka bir finansal sayı değildir. Anlamlı içgörüler sağlar:

- Borç Yönetimi Göstergesi

Yüksek bir TIE oranı, şirketin mevcut borcu yönetmek için iyi bir konumda olduğunu ve bu durumun uygun kredi koşulları sağlamaya yardımcı olabileceğini gösterir. - Ödeme Gücü Değerlendirmesi

Alacaklılar genellikle bir şirketin düşük riskli bir borçlu olup olmadığını belirlemek için TIE oranlarını kullanır. TIE oranı 2.0’nin altına düşerse, potansiyel nakit akışı sorunlarını gösterebilir. - Yatırım Değerlendirmesi

Yatırımcılar, finansal sağlığı değerlendirmek için TIE oranını kullanır. İstikrarlı veya artan bir TIE oranı genellikle sağlam yönetim ve operasyonel performansla ilişkilidir.

Özgün İçgörü: Kamu hizmetleri veya telekom gibi sermaye yoğun endüstrilerdeki şirketler, öngörülebilir nakit akışları nedeniyle genellikle daha düşük TIE oranlarıyla çalışır.

TIE Oranını Yorumlama

İyi Bir Faiz Karşılama Oranı Nedir?

| TIE Oranı Aralığı | Yorum |

|---|---|

| < 1.5 | Yüksek temerrüt riski |

| 1.5 – 2.5 | Orta düzeyde kapsama, dikkat gerektirir |

| > 2.5 | Genellikle sağlıklı ve düşük riskli kabul edilir |

Farklı endüstriler farklı standartlara sahip olabilir, ancak genellikle 2.5 veya üzeri bir TIE oranı olumlu kabul edilir.

Veri Noktası: S&P Global, 2023 yılında Fortune 500 şirketleri arasında ortalama TIE oranının 4.2 olduğunu bildirmektedir.

İşletme Gelirinin Etkisi

EBIT, faiz karşılama oranı formülünde payda olduğundan, işletme gelirindeki herhangi bir değişiklik oranı doğrudan etkiler. Örneğin, satışlarda ani bir düşüş EBIT’i azaltabilir, bu da TIE oranının düşmesine ve artan finansal riski işaret etmesine neden olabilir.

TIE Oranının Gerçek Dünya Uygulamaları

- Finansal Planlama

Şirketler, bütçeleme sırasında ne kadar borç alabileceklerini değerlendirmek için TIE oranını kullanır. - Kredi Onayı

Bankalar ve finansal kurumlar, kurumsal kredileri onaylarken TIE oranlarına yakından bakar. - Yatırım Tarama

Yatırımcılar, sermaye taahhüt etmeden önce TIE analizini durum tespitine dahil eder.

Uzman Tavsiyesi: Borç sürdürülebilirliğinin daha kapsamlı bir resmini elde etmek için TIE’yi nakit akışlarından faiz karşılaması ile birleştirin, diyor JP Morgan’dan Emily Royston, Yönetici Direktör.

Pratik Örnek: İki Şirketin Karşılaştırılması

| Şirket | EBIT ($) | Faiz Gideri ($) | TIE Oranı |

|---|---|---|---|

| AlphaTech | 600,000 | 100,000 | 6.0 |

| BetaCorp | 400,000 | 200,000 | 2.0 |

Her iki şirket de karlı olmasına rağmen, AlphaTech borç yükümlülüklerini karşılama konusunda daha büyük bir yetenek gösteriyor ve bu da onu potansiyel olarak daha istikrarlı bir yatırım yapıyor.

TIE Oranının Sınırlamaları

Bilgilendirici olsa da, TIE oranının bazı sınırlamaları vardır:

- Ana para geri ödemelerini dikkate almaz

- Nakit akışını etkileyebilecek vergileri hariç tutar

- Tek seferlik kazanç veya kayıplarla çarpıtılabilir

Bu nedenle, TIE oranını her zaman cari oran, borç/özsermaye veya nakit akış analizi gibi diğer metriklerle birlikte kullanın.

Pocket Option: Güvenle Ticaret Yapın

İster büyük teknoloji şirketlerinin TIE oranını analiz ediyor olun, ister küçük ölçekli şirketleri değerlendiriyor olun, Pocket Option size hisse senetleri, para birimleri ve kripto para birimleri dahil 100’den fazla varlıkla 7/24 ticaret yapma imkanı sunar. Kararlarınıza destek olmak için detaylı grafikler, botlar, kopya ticareti ve gerçek zamanlı finansal veriler kullanın.

Pocket Option ile Daha Fazlasını Öğrenin

Pocket Option, eğitim kaynakları, risksiz bir demo hesabı ve gelişmiş ticaret araçlarına erişim sunar. İster yeni ister deneyimli olun, netlik ve güvenle ticaret yapmanıza yardımcı oluyoruz.

Terimler Sözlüğü

| Terim | Tanım |

|---|---|

| EBIT | Faiz ve Vergi Öncesi Kar |

| Faiz Gideri | Borç hizmetinin toplam maliyeti |

| Faiz Karşılama Oranı | EBIT’in faiz giderini kaç kez karşıladığı |

| Gelir Tablosu | Şirket performansını gösteren finansal belge |

| İşletme Geliri | Faiz/vergiler öncesi iş operasyonlarından elde edilen kar |

Son Düşünceler

Zaman oranının ne olduğunu ve faiz karşılama oranı formülünü anlamak, bir şirketin ödeme gücünü güvenle analiz etmenizi sağlar. Bu, kapsamlı bir finansal tablo analizinin hayati bir parçasıdır. İster yatırımcı, ister analist, ister öğrenci olun, TIE oranını ustalıkla kullanmak, sağlam finansal kararlar almanız için gereklidir.

İçeriden Bilgi: Geçici dalgalanmaların etkisini azaltmak ve trendleri belirlemek için TIE oranlarının birkaç çeyrek boyunca hareketli ortalamalarını kullanın.

FAQ

Zaman oranları günlük ticarette nasıl kullanılabilir?

Zaman oranları, bir şirketin operasyonel verimliliği hakkında zaman içinde içgörüler sunarak günlük ticarette kullanılabilir. Örneğin, bir yatırımcı, bir şirketin alacaklarını ne kadar hızlı tahsil ettiğini değerlendirmek için alacak devir oranını inceleyebilir, bu da hisse senedi fiyat hareketlerini ve ticaret kararlarını etkileyebilir.

TIE oranının 1'in altında olmasının önemi nedir?

1'in altındaki bir TIE oranı, bir şirketin faiz giderlerini karşılamak için yeterli kazanç sağlamadığını ve finansal sıkıntı içinde olduğunu gösterir. Bu, yatırımcılar ve alacaklılar için bir uyarı işaretidir, çünkü bu durum daha yüksek bir temerrüt riski ve finansal istikrarsızlık anlamına gelir.

Zaman oranları kârlılık oranlarıyla nasıl karşılaştırılır?

Zaman oranları, bir şirketin operasyonlarındaki eğilimleri ortaya çıkararak dönemler boyunca performansı vurgular, kârlılık oranları ise bir şirketin gelirinden kâr elde etme yeteneğinin anlık görüntüsünü sağlar. Her ikisi de kapsamlı bir finansal analiz için gereklidir ancak farklı amaçlara hizmet eder.

Zaman oranları gelecekteki şirket performansını tahmin edebilir mi?

Zaman oranları kendi başlarına gelecekteki performansı tahmin etmese de, yatırımcıların bir şirketin gelecekteki finansal sağlığı hakkında bilinçli tahminler yapmalarına yardımcı olabilecek eğilimler ve operasyonel verimlilik hakkında değerli bilgiler sunar.

Pocket Option tüccarları için zaman oranları neden önemlidir?

Pocket Option yatırımcıları için zaman oranları, bir şirketin finansal performansını zaman içinde daha derinlemesine anlamalarını sağlayarak analitik bir avantaj sunar. Bu, platformun yatırımcılara kapsamlı veri analiz araçları sağlama odaklı yaklaşımıyla uyumlu olarak daha bilinçli ticaret kararlarına yol açabilir.